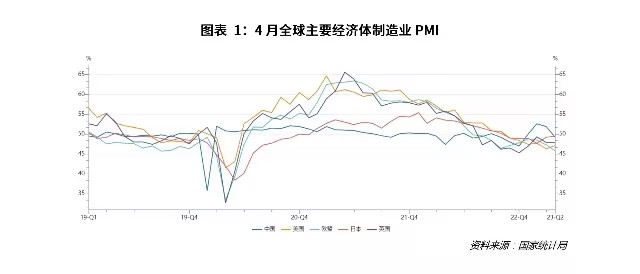

1.全球制造业走势趋势,不确定增加

4月,全球经济指数回落,包括中国、美国、欧盟、应该及日本等主要经济体均低于临界点,经济恢复动力仍需巩固。

综上,整体制造业的萎缩速度在加快,全球经济前景持续不稳。

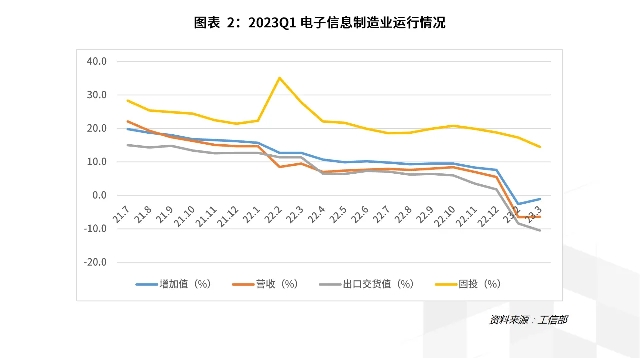

2023Q1,电子信息制造生产降幅收窄,出口持续下滑,效益有所改善,投资保持增长。

3.半导体销售大幅下跌,指数回落

2023Q1,全球半导体销售额为1195亿美元,环比下降8.7%,同比下降21.3%。从区域看,中国大陆同比跌幅达34.1%,是表现最差的地区。

从资本指数来看,4月费城半导体指数(SOX)下跌6.4%,中国半导体(SW)行业指数跌幅达10.0%。受市场需求影响,投资者信心回落。

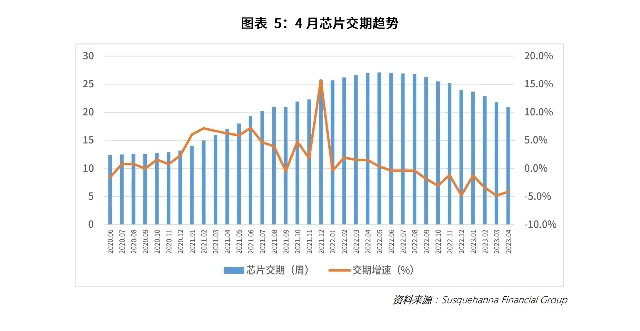

1.整体芯片交期趋势

4月,根据最新不完全预测数据显示,全球芯片交货周期低于20周。

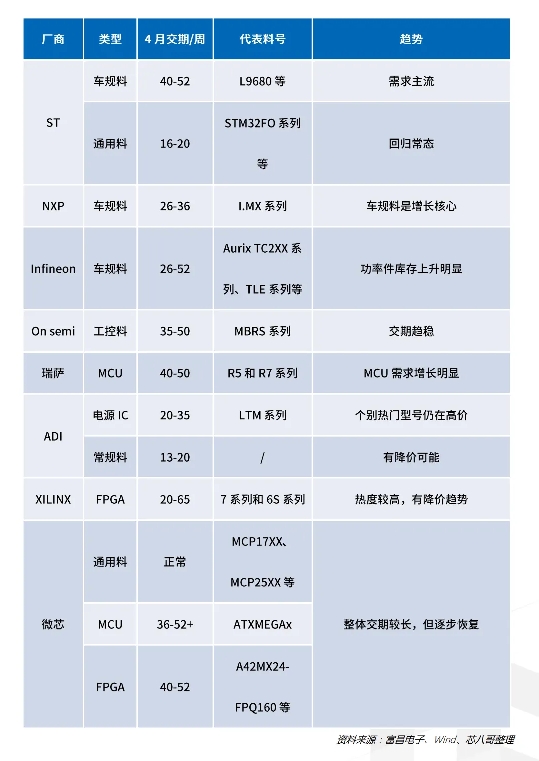

2.重点芯片供应商交期一览

从4月最新动态监测看,头部厂商通用料交期已逐渐回归常态,车规料是增长核心。

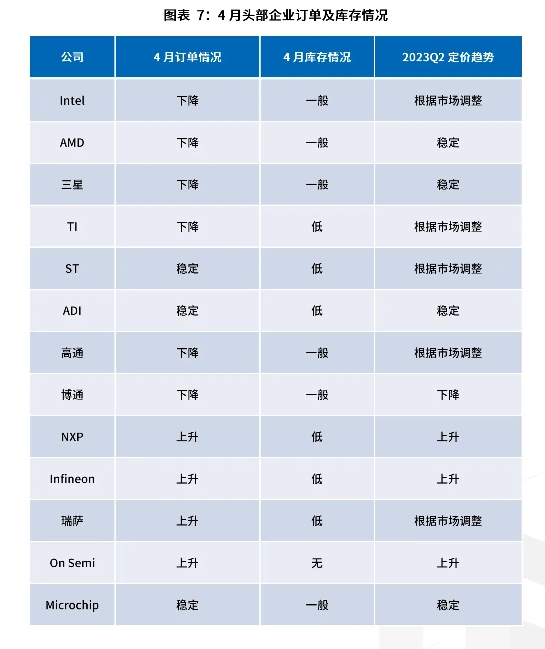

三、4月订单及库存情况

从企业订单及实际库存情况看,消费类厂商库存好转,工挖料供给和价格趋于稳定,车规料是增长关键。

四、4月半导体供应链

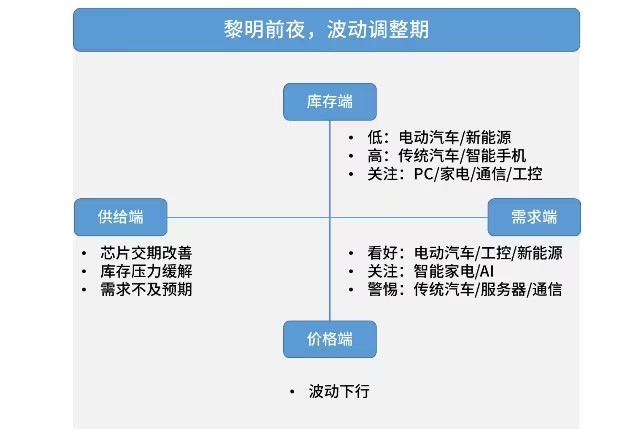

供给端代工厂产能下调仍未妥协降价,需求端有所回调但不及预期。

1.半导体上游厂商

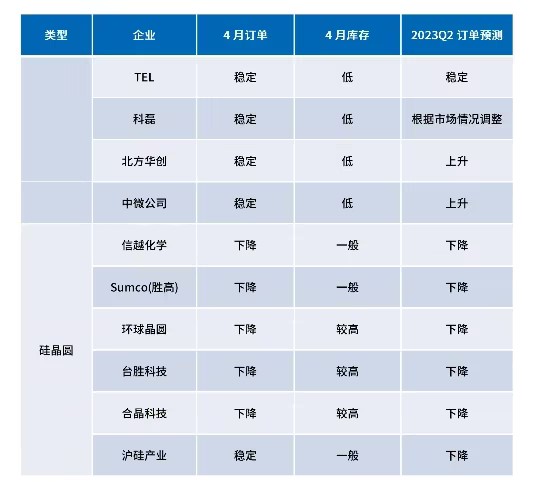

(1)硅晶圆/设备

4月,ASML惨遭砍单,关注日本加码设备限制出口影响;受需求影响,硅晶圆的短期供大于求。

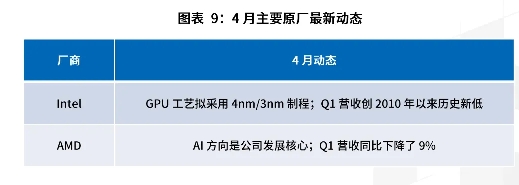

(2)原厂

4月,智能手机为代表的消费市场调整不及预期,车规级将成为增长“希望”。

2023Q1,全球半导体销售额为1195亿美元,环比下降8.7%,同比下降21.3%。从区域看,中国大陆同比跌幅达34.1%,是表现最差的地区。

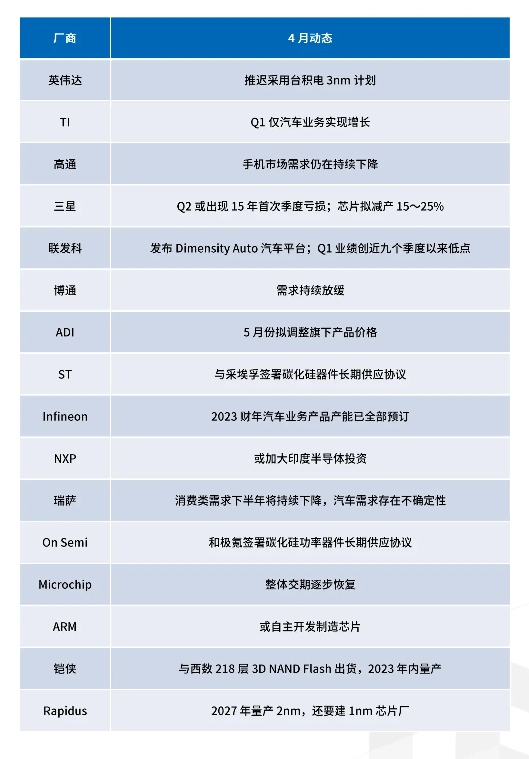

(3)晶圆代工

4月,以台积电为首的代工厂强势控产稳价。

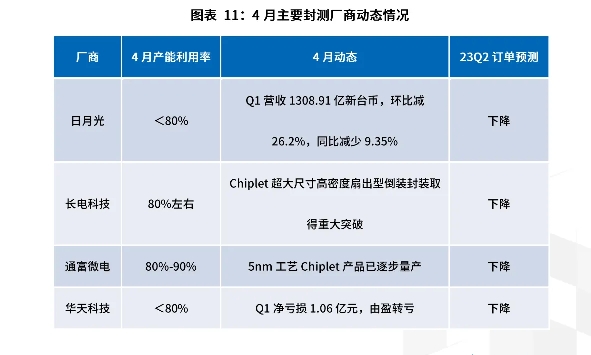

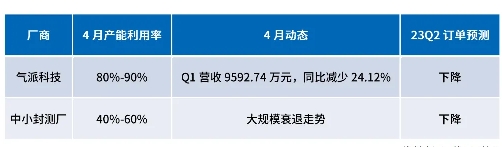

(4)封装测试

4月,先进封装需求也陷入疲软

2.分销商

4月,分销商积极布局新能源汽车供应链